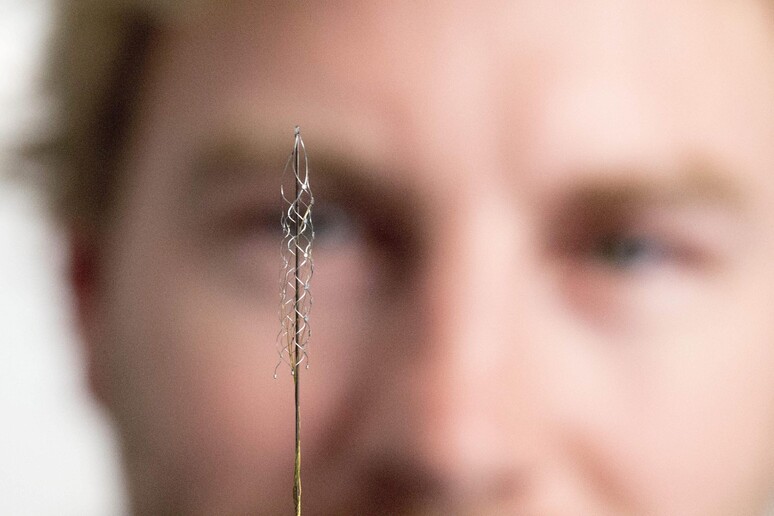

Saes ha raggiunto un accordo con la

statunitense Resonetics per cedere il business del nitinol, una

lega superelastica di nichel e titanio, e, in particolare, delle

controllate Memry Corporation e Saes Smart Materials. Il gruppo

italiano, attivo nella metallurgia speciale e nella scienza dei

materiali, incasserà 900 milioni di dollari, pari a circa 17

volte l'ebitda adjusted del perimetro di cessione nel periodo 1

ottobre 2021-30 settembre 2022.

"Sono estremamente soddisfatto di questa operazione, l'enorme

valore creato in questi anni è stato riconosciuto. Le risorse

finanziarie ricavate consentiranno al gruppo un'ennesima

trasformazione industriale e un notevole ritorno per gli

stakeholder", ha dichiarato il presidente di Saes Getters,

Massimo della Porta mentre il titolo vola in Borsa del 34% a

31,5 euro.

Le attività oggetto di cessione, che impiegano 521

dipendenti, hanno realizzato nei primi nove mesi del 2022 ricavi

per 90,8 milioni di euro, un ebitda di 36,3 milioni e un utile

netto di 24,5. I 900 milioni di dollari, pari a 857,1 milioni di

euro, daranno origine a una plusvalenza netta di circa 584,6

milioni di euro. Resonetics si occupa di progettazione e

produzione di dispositivi per l'industria medicale e in Carlyle

e nel fondo di private equity GTCR i suoi principali azionisti.

"L'operazione consentirà a Saes di disporre di una ingente

iniezione di liquidità, che permetterà al gruppo di

sviluppare un piano industriale di crescita, organica e

inorganica, coerente con le competenze tecnico-scientifiche del

gruppo, con particolare focus nelle aree del packaging avanzato

e dei nuovi materiali funzionali (chemicals), oltre che da

utilizzarsi per garantire un ritorno per gli stakeholder",

spiega la nota. Per gli analisti di Akros "il business è stato

venduto ad un'eccellente valutazione e l'incasso permette al

gruppo di fare importanti investimenti per lo sviluppo degli

altri business in portafoglio".

Riproduzione riservata © Copyright ANSA